言葉は聞いたことあるけど、FinTechが何なのか分からない人は結構いるのではないでしょうか?

日本ではまだまだ知名度が低いですが、このFinTech、実は世界が大注目しているものなのです。

2015年の時点で、世界ではFinTechに1,200億円投資していて、3~5年後には、さらに15兆円にまで伸びるといわれてます。

私も2年前にFinTechについて学んだ際には、日本ではほとんど知られていないモノに世界ではそれだけの大金を投入しているのを知ってすごく驚いたのを覚えています。

そして近い将来、このFinTechが私たちにとってより身近なものになると言われています。

今回はFinTechという言葉だけ知ってるよ!FinTechなんて聞いたことないよ!という方向けに、FinTechをわかりやすく紹介していきたいと思います。

目次

FinTechって何?

FinTech=金融(Finance)×技術(Technology)

FinTechは金融と技術を組み合わせた造語です。

ここでいう“技術”とは、主に“IT技術(ネットワークやスマートフォンなど)”のことです。

このようなIT技術を活用して、お金に関わるサービス(お金を借りたり払ったりなど)をより安く、速く、便利にしたものがFinTechです。

簡単にいい換えると、“FinTech=IT技術を活用した金融サービス”です。

特徴は、スマートフォンやタブレットのアプリ、またはインターネットを繋げたコンピューターで利用できることです。

その手軽さから、FinTechは金融のイノベーションと呼ばれています。

ちなみに、FinTechは、サービス自体を指す場合もあれば、それを提供している企業自体を意味する場合もあります。

つまり金融(お金)とテクノロジーがかかわているとなんでもFintechと呼ばれるようになってきたので、逆にどのようなものかイメージしづらい方が多い現状です。インターネットが出てきたころに似てますね。

そこで、より理解を深めるために実際にFintechと呼ばれるサービスを見ていきましょう。

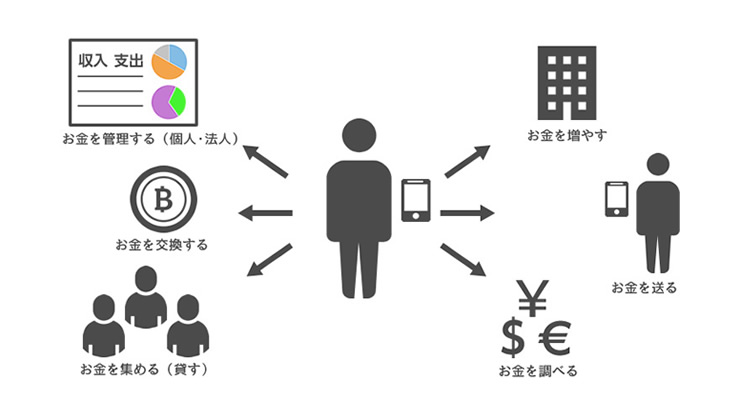

FinTechってどんなものがあるの?

一口にFinTechといっても、さまざまなサービスがあります。

ここでは、FinTechで何が出来るのかをまとめました。

一つひとつ、具体的なサービスとともに紹介していきます。

① お金を管理するFinTech

支出、収入など、お金の出入りを管理するためのFinTechです。

このようなFinTechには、大きく「個人用」と「法人用」があります。

個人のお金を管理するFinTechの例

・Money Forward(マネーフォワード)

自分の銀行口座やクレジットカードなどを登録することで、自動で家計簿を作成してくれるサービスです。

スマートフォンのアプリ(またはコンピューター)で利用できます。

現金で買物した場合には、レシートを写メして送ると自動的にデータ化して記帳してくれます。

そうすることで、日々の収入・支出を一括管理します。詳しいデータをグラフで表示して、無駄遣いを教えてくれるのが大きな特徴です。

<類似サービス>

Moneytree、ZAIM、Mint

法人のお金を管理するFinTechの例

Freee(フリー)

企業の経理業務を超効率的にしてくれるFinTechです。

経費や給料の計算、帳簿の作成、請求書や確定申告書の発行まで、あらゆる経理業務をサポートしてくれます。

また、会社設立のために必要な手続きや補助もしてくれるなど、とても幅広いサービスを提供しています。

<類似サービス>

Crowd Cast

② お金を増やすFinTech

WEALTH NAVI(ウェルスナビ)

このFinTechは、投資者の代わりに人工知能が投資を行ってくれます。

投資者が自分の負いたいリスクを設定すると、自動的に投資が始まります。

投資の専門知識を必要とせず、手数料も圧倒的に安いことから、若い人の利用が増えています。

投資は富裕層が行うものという常識を打ち破り、若者の投資を促進させたと話題になりました。

人工知能を用いるという点から、 “ロボ・アドバイザー”と呼ばれています。

<類似サービス>

Betterment、Personal Capital

③ お金を集める(貸す)FinTech

Lending Club(レンディングクラブ)

インターネット上で、世界中のお金を貸したい人と借りたい人を結びつけてくれるタイプのFinTechです。

この両者を結びつける機能を“マッチング”と呼びますが、このFinTechはマッチング機能に特化しています。

レンディングクラブでは、利用者のクレジットカードの利用状況やローンの返済状況から、その人の「返済能力」をランクづけします。

そのランクに応じて金利を設定し、お互いの条件に合う貸したい人と借りたい人を結びつけます。

マッチングに特化しているために手数料は安く、借りる側はより安い金利で、貸す側はより高い金利で取引ができます。

従来の預金とは異なり、人から人へ直接お金の貸し借りができることから、P2P(peer to peer: 人から人へ)レンディングと呼ばれています。

<類似サービス>

SBIソーシャルレンディング、AQUSH、maneo、Croudcredit、Kabbage

CAMPFIRE(キャンプファイヤー)

インターネット上でお金を募る場を提供するFinTechです。

資金を調達したい人が、自分の商品やサービスを登録し、出資を募るサービスです。

資金を提供した人は、その見返りとして様々な特典や、完成した商品などをもらうことができます。

大勢(crowd)から資金調達(funding)するという点から、クラウドファンディングと呼びます。

<類似サービス>

JapanGiving、KickStarter、ReadyFor

④ お金を送る(払う)FinTech

LINE Pay(ラインペイ)

LINEアプリ上で、個人間の送金ができるFinTechです。

銀行口座やコンビニから、自分のラインアカウントにお金をチャージして、同じくLINEのアカウントを持つ人に送金できます。

LINE Pay上のお金を引き出す時だけ手数料216円が発生しますが、チャージや送金自体は無料でできてしまうのがこのFinTechのすごいところです。

Square(スクエア)

このFinTechにより、スマホやタブレットがあれば、いつでもどこでもクレジットカード決済が可能になりました。

スマホやタブレットのイヤホンジャック部分に「ドングル」と呼ばれる小さい機械を差し込み、クレジットカードをそこに通すことで支払いが完了します。

海外ではカフェやレストランで使われているのをよく見かけます。

<類似サービス>

PayPal、Apple Pay、Coiney、SPIKE、楽天スマートペイ、Venmo、PAYMO

⑤ お金を交換するFinTech

ビットコイン

ビットコインは“仮想通貨”と呼ばれるものの1つで、現実には存在しない通貨です。

世界中の通貨と交換できます。

単位はbitcoinで、日本円では1bitcoin=約450,000円で交換できます。(2017年8月現在:1年前から4倍になり現在も相場が大きく変化しております。)

実はこのビットコインを実際のお金として使うこともできます。

例えば、アメリカのスターバックス、オランダのバーガーキング、台湾のファミリーマートでビットコインによる買い物が可能です。

【ブロックチェーン】

このビットコインには、ブロックチェーンという革新的な技術が使われています。

ブロックチェーンでは、取引を管理する機関を一切持たず、取引に関わりのない他の利用者が取引を承認する仕組みをとっています。

ビットコイン上における全ての取引が紐づいているため、一部のデータを変えるには全ての取引のデータを変えなければなりません。

そのため、ブロックチェーンではデータの改ざんがほぼ不可能といわれていて、とてもセキュリティの高い技術であると言われています。

<この分野のFintech>

イーサリアム、リップル

⑥ お金を調べるFinTech

ZUU

金融、経済を含め、お金に関わるあらゆる情報を発信してくれるFinTechです。

ZUUは主に4つのサービスがあり、株がわかる資産管理ツール「ZUU SIGNALS」、金融経済メディア「ZUU online」、FinTechウェブメディア「FinTech online」、株の投資シミュレーションができる女性向けウェブメディア「DAILY ANDS」があります。

従来、金融の専門家がほぼ独占していたお金の情報を、それ以外の人も知ることを可能にしたのが、この分野のFinTechです。

記事の内容が豊富であり、「世界のスポーツ選手年収トップ10」など、金融関係者のみならず、学生にとっても興味深い記事がたくさんあります。

<この分野のFinTech>

SPEEDA

このように、各FinTechはそれぞれ金融の1機能に特化しています。

そうすることで、総合的なサービスを提供している金融機関よりも、より安く、より簡単に利用できるサービスが生まれています。

これを、“金融機能の分解(アンバンドリング)”と呼びます。

FinTechってなんで最近話題なの?

・ FinTechがなぜ最近話題になっているのか?それは「今までの金融の在り方を覆す、革新的なサービスである」といわれているからです。

どういうことか部分的に説明していきたいと思います。

① 今までの金融のあり方を覆す

これまで紹介してきたFinTechは誰が提供しているのでしょうか?

おそらく銀行ではないかと考えるかたが多いと思います。

実は、これらのFinTechは銀行などの金融機関ではなく、ほとんどがIT企業によって生み出されています。

そしてこれらのIT企業は、従来の金融を破壊するものとして、ディスラプター(破壊者)と呼ばれています。

FinTechが生まれたことによって、金融が大きく変化しました。

例えば今までは、お金を送るにせよ投資するにせよ、金融機関を利用するしかありませんでしたが、FinTechが生まれた今、銀行や金融機関などを介さずに、スマートフォン一つでいつでもどこでもそれが可能になりました。

つまり、FinTechが生まれたことで、お金のサービスを得るために金融機関を利用するという今までの常識が覆されたということです。

また、金融機関の代わりにFinTechを利用する人が増えたことにより、金融機関の縮小も起こっています。

イギリスのバークレイズ銀行の元CEOアントニージェンキンス氏は、「次の10年で既存の金融機関の支店や行員は最大で50%減少する」と発表しました。

また、アメリカの大手金融機関JPモルガンチェースCEOのジェイミーダイモン氏は「グーグルやフェイスブックが今後私たちの競争相手になる」と言っています。

つまり、「今までの金融の在り方を覆す」というのは、

1、 IT企業が金融市場に参入したこと

2、 金融機関の縮小が起こっていること

を示しています。

② 革新的なサービス

FinTechが革新的であるといわれるのは、従来の金融サービスと比べて

「より便利で、低価格で、より自由に使える」からです。

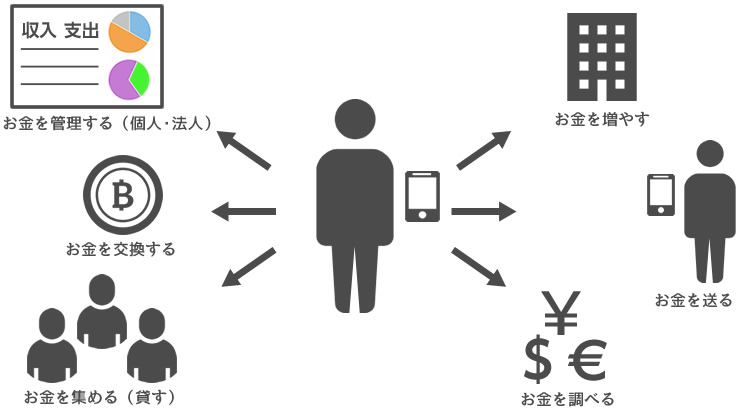

FinTechは、従来の金融サービスには用いられなかった最新技術が多く使われています。

これらの技術を適用してより高度でスピーディーなFinTechが誕生しました。

また、FinTechは従来の金融サービスよりも圧倒的に安く利用できます。

これは、FinTechがインターネットをベースにしていることが大きく関係しています。

インターネット上では、あらゆるもの(情報やソフトウェアなど)が共有されていて、何でも安く手に入ります。

それに加え、FinTechは支店やATMなどの固定資産も必要ないので維持費がかかりません。

それゆえコストを大幅に抑え、圧倒的に安くFinTechを提供しているのです。

また、FinTechによってより自由に金融サービスが使えるようになりました。

これは、FinTechが金融機関に頼らず、手元のスマートフォンやパソコンで利用できるサービスであることが大きく関係しています。

最新技術によってサービスの幅が広がったことや、インターネット上で多くの人と取引できるようになったことも要因となっています。

FinTech1.0と2.0

最近になって取り上げられる様になったFinTechですが、この言葉は、実はずっと昔からあります。

1972年には、アメリカの銀行の副頭取が、FinTechという言葉を使った事例が存在します。

しかし、当時言われていたFinTechは現在のものとは違います。

2008年のリーマンショックを境目として、金融におけるIT活用が変化し、その前後でFinTech1.0とFinTech2.0という様に分類できます。

FinTech1.0:既存の金融機関が、高度で効率的なサービスを生み出すことを目的としてIT技術を活用したサービス

FinTech2.0:IT企業が、既存のものとは違う革新的な金融サービスを生み出すことを目的としてIT技術を活用したサービス

つまり、FinTech1.0が金融機関の金融サービスであるのに対し、FinTech2.0がIT企業の金融サービスであるということです。

近年話題となっているFinTechはFinTech2.0のことを指します。

また、IT技術の活用目的も違いますが、これは「サービスの目指す方向性の違い」によるものです。

銀行は、人々からお金を預かるという立場上、安全や信頼がもっとも重要です。

そのため、私たちが安心してお金を預けられる様に、より安全でセキュリティの強いサービスを作らなければなりません。

ですから、FinTech1.0では顧客の情報を最小限にとどめ、それも自分たちのシステム内に隠すというとてもクローズドなIT活用をしています。

一方で、IT企業が生み出すFinTech2.0では、私たちがもっと利用したいと思えるような利便性の高いサービス(安く、早く、便利でなおかつ誰でも使える楽しいサービス)を目指しています。

SNSなどのインターネットにある顧客の情報を最大限に活かし、人々のニーズを分析し、サービスをより人々の期待に沿うように改良したり、サービスの中でもSNSで人々をつなげたりといった、とてもオープンなIT活用をしています。

そのためFinTech2.0はデザインが洗練されているものが多く、より使い心地の良さを追求したサービスが多いのです。

FinTech2.0は、“オープンイノベーション”(あらゆる情報を開示して、様々な用途に利用する)と呼ばれる現代の潮流に沿ったサービスだといわれています。

なぜFinTechは誕生したのか?

では、なぜFinTech(2.0)が生まれたのでしょうか?

それには、大きく3つの要因があると考えられます。

① リーマンショック

リーマンショックが起こった2008年を境に、銀行などの金融機関に対する人々の信用は失われていきました。

そして、人々は既存の金融機関に頼らない、新たな金融サービスとしてFintechに期待を持つ様になりました。

また、リーマンショックによって世の中が不景気になり、金融企業に勤めていた多くの人がリストラにより解雇されました。

彼らは、それまでに身につけた金融知識や技術を活かして、今までの金融とは全く異なるFinTechを作り出しました。

② IT世代の台頭

1980年代~1990年代に生まれた、現在15~35歳くらいの人々を“ミレニアル世代”と呼ぶのですが、彼らは生まれた時からネットワークが存在し、ITにとてもなじみのある人々です。

彼らのほとんどがスマートフォンを持ち、寝る時も8割方が枕元にスマートフォンを置いているというデータもあります。

FinTechはインターネットがベースであり、スアートフォンやパソコンなどを使って利用するため、FinTechは多くのミレ二アル世代に好まれています。

③ スマートフォンとSNSの普及

FinTechはインターネットがベースであり、スマートフォンの利便性を利用して、多くのアプリが作り出されています。

また、SNSの普及もFinTech誕生の後押しをしています。

SNSには、人々の会話や情報が多く記録されているため、それまでは知ることのできなかった人々の生活スタイルや好みを知ることができるようになりました。

例えば、その人が何時に起きたか、どこの学校に通っているか、どんなお昼ご飯を食べたか、放課後には何をしたか、どこにいったか、夕飯はなにを食べたか、夕食後は何をしたかなどを知ることができます(こういった情報を“ライフログ”と呼びます)。これらの情報を得て、みんなが何を求めているのかを知ることで、人々のニーズにあったサービスを作っています。

FinTech2.0は、大きなきっかけとなる出来事と、技術革新といった時代の流れが合わさって生まれたものです。

世界と日本で比較するFinTech

① 世界各国ではFinTechはどうなのか?

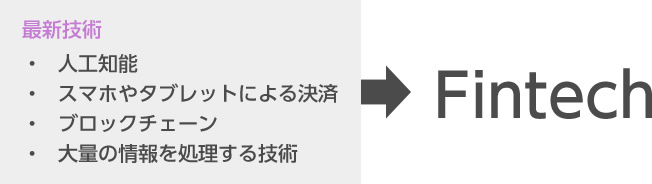

参照:フィンテック、 発展する市場環境: 日本市場への示唆(アクセンチュア)

アメリカはFinTechが生まれた国であり、FinTech先進国です。

この図をみてみても、アメリカのFinTechの規模の大きさが分かると思います。

その後にイギリス、ドイツと続いていますが、アメリカと圧倒的な差があります。

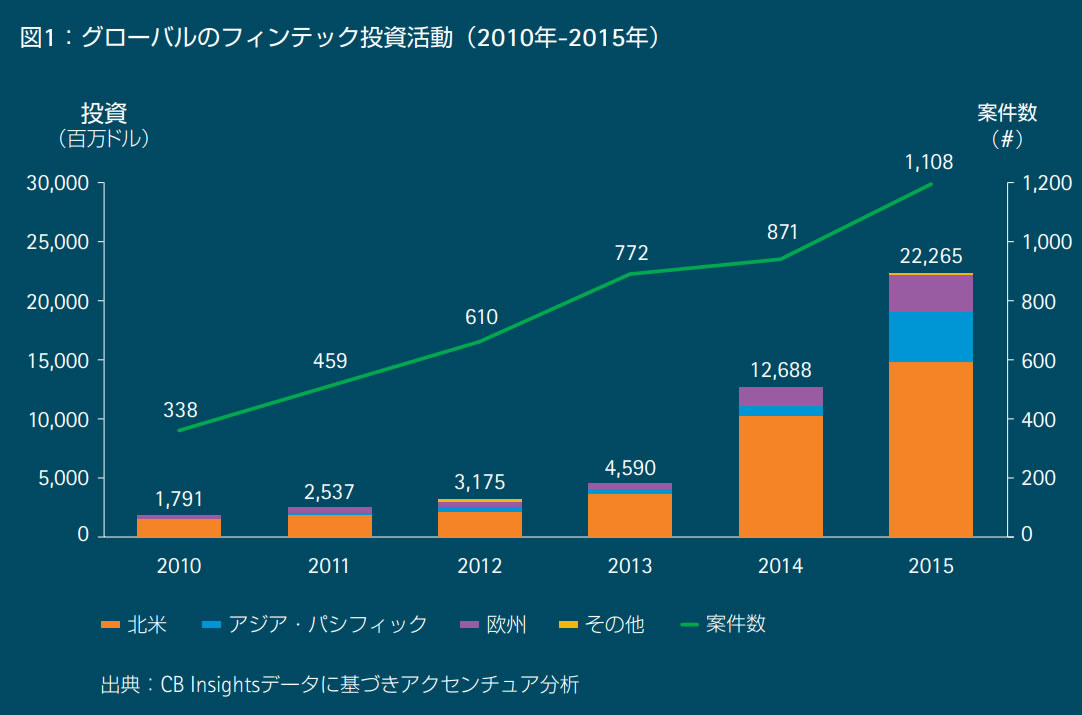

続いて、世界各地域の投資額を比較したグラフです。

北米が大部分を占めますが、アジアやヨーロッパも急上昇していることがわかります。

特に、2014年~2015年のアジアにおける投資額の成長率はとても高いです。

北米に2~3年遅れてアジアがFinTechに注目し始めたこともわかります。

この点から、アジアやヨーロッパではFinTechが取り入れられたばかりであり、今後さらに普及していくことが予想できます。

② 日本国内のFinTechはどうなのか?

上の図でもわかる様に、日本ではまだまだ投資額や、成長率は低いです。

FinTechを取り入れている他国と比べて、日本はFinTechを受け入れられる体制が整っていないと言えるでしょう。

これには、日本人が有するお金の量と、お金の使い方が関係していると考えられます。

① 資産分布

日本の資産は、40歳以上の人がおよそ90%を保有しています。

40歳以上の人口にはITに精通した人が少ないため、FinTechは敬遠されがちです。

②現金主流

また、日本ではまだまだ現金を使うのが主流であることも1つの要因です。

2014年の決済手段のデータによると、50%が現金を占めていて、続いて振り込み・口座振替が20%、クレジットカードが15%です。

一方、FinTech先進国のアメリカでは、予測値ではありますが、2019年にはクレジットカードとデビットカードが決済の50%を占めると予想されています。

カードや電子マネーでの決済に適しているFinTechからしてみると、現金決済が主流の日本には適していないといえます。

しかし、日本ではなぜこのテクノロジーの時代に反して、カードやモバイル決済ではなく、現金での決済が主流なのでしょうか?

それは、日本社会の治安の良さが関係しています。

世界と比べて、日本ではスリや銀行強盗が極端に少なく、現金を持ち歩いても脅威に感じることはありません。

そのため、日本社会自体は進んだ技術を利用する必要もなく、使い慣れている現金で用が足りてしまっているのです。

③銀行に対する信頼度の高さ

また、日本では人々の銀行に対する信頼はとても厚いです。

そのため日本ではFinTechに頼る必要がありません。

しかし、近年グローバル化が進み、そんな日本でも国際基準に合わせることが求められているために、こうしてFinTechへの投資も始まっています。

こういった状況から日本ではFinTech1.0を中心に取り組みが始まっています。

今後FinTechはどうなっていくのか?

FinTechは今後ますます勢いをつけて広まっていくと言われています。

その1つ目の理由としては、世界中の人々がFinTechに期待しているからです。

最初にも述べたように、世界のFinTechに対する投資額は現時点で1200億円にのぼり、3~5年後には15兆円まで伸びると予想されています。

この投資が、人々の期待の大きさを表していることに加え、FinTech発展の動力源となっています。

2つ目の理由として、FinTechがより便利になっていくと予想されるからです。

FinTechの大きな特徴の1つに加速度的な成長があります。

前にも述べたように、インターネットをベースとしているために、サービスを開発したり改良したりすることが安く速くできるからです。

また、FinTechは将来的に、FinTech同士だけでなく、他のサービスと連携するようになるといわれています。

今はまだまだ認知度も満足度も低いFinTechですが、バークレイズ銀行の元CEOアントニージェンキンス氏によると、FinTechが発展することに伴い、近い将来FinTechに対する満足度が、従来の金融サービスを超えるであろうと予想されています。

ちなみに、FinTech同士が相互につながる段階をFinTech3.0と呼び、FinTechが他のサービスとつながり社会のシステム内に組み込まれる段階をFinTech4.0と呼び、このような社会が後々実現されると言われています。

ただ、日本に関して言えば、少し違う成長をするのではないかというのが私の見解です。日本では銀行の信頼度が高いため、FinTechと銀行の機能が連携されていくことが予想されます。

まとめ

今、世の中では、FinTechだけでなく、さまざまな業界でIT技術が活用されています。

最近では、InsuraTech(保険×IT技術)や、HealthTech(医療×IT技術)なども出てきています。

例えば、運転を測定し分析するツールを車に設置し、人々の運転レベルを図ることでそれに応じた保険料を適応するサービスや、スマホや腕時計型デバイスを身につけることで、その人の体温、心拍数、睡眠の状態を管理し、身体の異常を早期発見させるサービスを指します。

しかし、便利になる分その障害も大きいといわれていて、例えば運転が下手な人が過度に保険料を負担することになったり、個人で健康管理できる様になることで医者の仕事が減ってしまったりするかもしれないといわれています。

このIT×何かを掛け合わせるトレンドは今後も加速していきます。

そうなったときに、社会のシステムは大きく変化し、人々の雇用や働き方も激変するといわれています。

この変化の激しいテクノロジー社会でどのような生き方を選ぶか、じっくりと考えていきたいですね!